财税资讯和常见问题

Tax information and FAQs

Tax information and FAQs

注意:应纳税所得额≠会计上的利润。这是税务与财务上差异,比如有固定资产加速折旧的税收优惠,研发费加计扣除等税收优惠,以及会计与税务费用扣除标准的不同都会形成这部分差异。因此在判断自己是否符合条件,不能单纯看当年的利润。最好有专业人员进行分析计算,甚至可以帮你把公司的业务进行拆分重组,来达到合理合法节税的目的。

目前国家对小微企业的优惠力度越来越大,这一次主要是对小微企业中年利润比较少的那部分,即应纳税税所得额不超过100万的部分。

原文描述:对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税。非专业人员有点难以理解,通俗的讲就是小微企业的应纳税所得额不超过100万,只要按2.5%的税负率缴纳企业所得税。100万只需要加纳2.5万的企业所得税。

100万至300万部分,依然沿用之前的优惠即综合税率为10%。

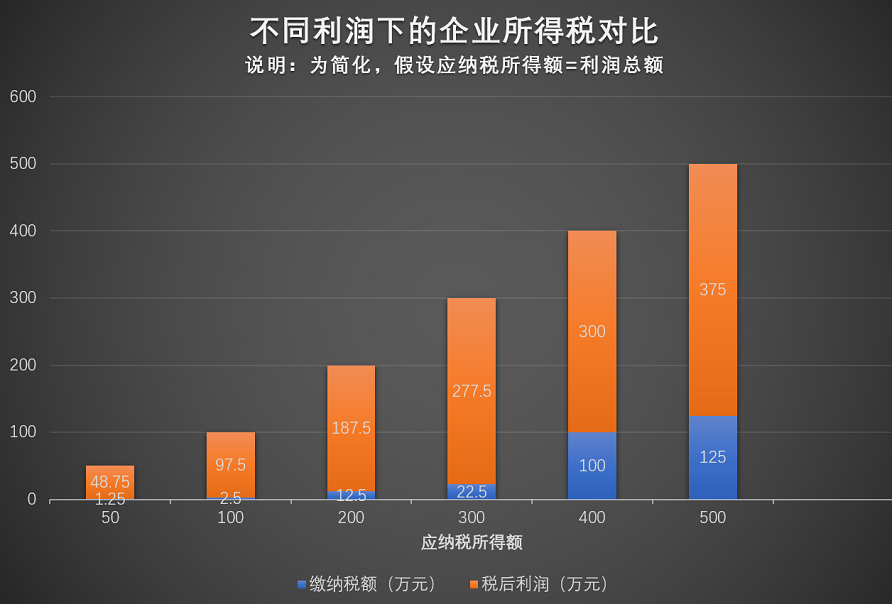

我们可以对比下不同应纳税所得额的税负情况如下图

可以看出,随着利润的增加,缴纳企业所得税的比例会越来越高(即蓝色部分占比)。大于300万后达到最高,因为没有优惠,企业所得税按25%的税率计算缴纳。400万的利润比300万多的100万,但税后的例如只多了22.5万。

2021年1月1日 至 2022年12月31日,截止时间和小规模增值税优惠相同。该政策的发布时间是在4月份,如果在21年一季度按老的政策多缴纳了企业所得税的,可以抵扣当年以后三季度的企业所得税,当年抵扣不玩,在22年办理汇算清缴的时候可以办理退税。

日常经营过程中,尤其是初创公司对企业的事项不是很清楚,被列入企业经营异常名录,老板还不知道是怎么事,今天我们来总结下哪些情况会导致企业进入经营异常名录

查看全文

您好!请登录